Bancs i alternatius, la lluita continua

L’encariment del preu del diner fa entrar en una nova fase la competència entre bancs i finançament alternatiu

Amb una inflació que no apaivaga la seva tendència a l’alça, i que tindrà el seu correlat en una pujada de tipus d’interès, la competència per adjudicar crèdit a empreses entre els bancs i les entitats de finançament alternatiu entrarà en una nova fase, en què fons de deute privat, proveïdors de factoring, renting o leasing, plataformes de crowdlending i tot el ventall del fintech, hauran d’intentar desfer les reticències de les empreses a explorar noves vies d’obtenir diners.

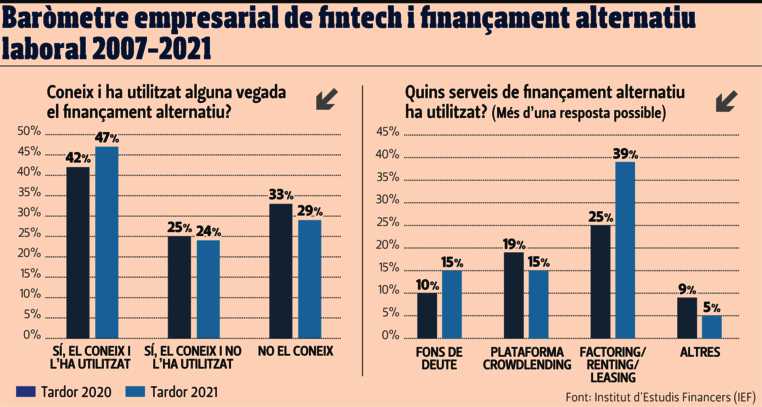

Estudis com el Segon baròmetre empresarial de ‘fintech’ i finançament alternatiu, una enquesta duta a terme entre 158 empreses per l’Institut d’Estudis Financers (IEF) i la consultora financera Altria Corpo, revela que un 57% de les empreses reconeix que buscarà finançament alternatiu durant el 2022, un 23% més que l’any 2021. I una majoria d’enquestats, fins a un 70%, veu més dur accedir al finançament bancari, just quan hem arribat, entre aquest mes de març i el juliol, al venciment de les carències dels crèdits que l’Institut de Crèdit Oficial (ICO) de l’Estat va concedir per remuntar la crisi. A més, hi ha la renovació de les línies de crèdit ICO que venceran el 2023. Dues circumstàncies que permeten albirar als experts una finestra d’oportunitat per a l’univers del finançament alternatiu i el fintech. En el nou joc per guanyar quota de deutors, els experts adverteixen que si fins ara la rivalitat s’ha donat a uns tipus artificialment baixos, ara els bancs perden aquest avantatge.

Eloi Noya, director general d’Altria Corpo, considera que, amb aquest panorama d’inflació que segueix enfilant-se, “l’increment del preu del diner s’està apujant, un 1%, i arribarà a un 2%.” Com afirma, algunes empreses ja s’estan trobant que “si abans el banc els donava crèdit a tipus baixos sense entrebancs, ara ja els fan un repricing a l’alça”. Així doncs, la sensació és que si l’empresa seguia amb el banc d’esma, ara no serà així i s’obrirà a acudir al finançament alternatiu. I què hi pot trobar? “Si bé en preu hi ha de tot, hi ha el factor no gens menyspreable de l’agilitat, ja que en una setmana et poden obrir una línia de crèdit.”

Des de l’àmbit bancari, hom reconeix que “el ritme de concessió de crèdits és lent, no hi ha demanda de projectes d’inversió en un entorn que empitjora cada dia, per la pujada dels costos de l’energia o les matèries primeres, entre d’altres”. A més, hom afegeix que ja som en una conjuntura en què les empreses, que pateixen impactes com els esmentats –amb la qual cosa tindran més dificultat per defensar els seus marges– “si no incrementen els ingressos, els serà més difícil finançar-se”.

Aquestes fonts consideren que venim d’uns temps en què l’economia ha estat regada permanentment de liquiditat, cosa que ha permès a les empreses endeutar-se fins on calia.

D’altra banda, segons preveuen, la pujada dels tipus d’interès, que hom rep amb satisfacció –“ja és hora de cobrar pel negoci”- serà al compàs que marqui l’evolució de l’economia. En tot cas, segons afirmen aquestes fonts, “les empreses ja s’estan anticipant i estan acordant amb els bancs operacions a tipus d’interès fix, i les entitats, en funció del perfil, apliquen un tipus més ajustat al client fidelitzat”.

Amb la pujada del preu del diner, des d’aquesta òptica no queda clar que el finançament alternatiu tingui més capacitat per competir amb els bancs: “Els tipus s’eleven per a tots, i en el finançament alternatiu, l’inversor demana rendibilitats superiors a les del mercat.”

Això sí, els bons averanys apareixen en parlar dels fons europeus Next Generation, que hom espera que “multipliquin la inversió per quatre i millorin la capacitat productiva de les empreses”.

Arriscar més.

Cal remarcar que en el cas dels préstecs de l’ICO, el risc que assumia el banc era d’un 20%, mentre que el 80% corria a càrrec de l’Estat. En les circumstàncies actuals, en què pressiona el calendari de venciments, “els bancs, tot veient la pobra generació de caixa de les empreses, es retreuen a donar més crèdit”. Les pors dels bancs han arribat al punt que han convertit moltes línies permanents de circulant en préstecs.

És en aquesta situació en què s’acaben les carències que Solé preveu un escenari en què “caldrà veure quines empreses mereixen seguir sent finançades, per eficients, i quines caldrà deixar caure”.

És clar que qualsevol finançador és conscient de la situació i vol aprofitar l’oportunitat que s’esdevingui, però, Solé diu: “El nostre marc regulador és de clar proteccionisme als bancs, i no ha deixat que flueixin naturalment les noves vies de finançament: no hem d’oblidar que l’ICO no va voler donar avals als finançadors no bancaris, mentre que entre els nostres veïns europeus aquesta discriminació no es va produir.”

Amb l’experiència acumulada al llarg dels anys, Solé ha pogut constatar que, en general, “les empreses són molt conservadores i encara prefereixen els bancs, tot i les comissions que els apliquen o els requeriments de documentació, ja que sempre hi ha una certa reticència a explorar el desconegut”. El factor preu encara és el que més importa, i hi ha pocs dubtes si un banc demana un 2% d’interès i una entitat alternativa, un 4%. “Comparen només preu, quan haurien de valorar la flexibilitat, ja que una d’aquestes entitats pot ser més generosa en carències o incrementant les quotes a pagar cada any segons les necessitats.” I un altre punt interessant és que si una empresa acudeix a un d’aquests finançadors, no apareixerà en el registre del risc, la Central d’Informació de Riscos del Banc d’Espanya (CIRBE), en què apareixen els impagats, a la vista de qualsevol operador del sector bancari. Altres possibles avantatges és que no es demanen avals de socis i administradors, ni contraprestacions com ara contractar assegurances o plans de pensions, cosa que sí que fan els bancs. “Un altre punt a favor del finançament alternatiu és que aquestes entitats miren més cap endavant, treballen sobre els resultats que puguin obtenir les inversions de les empreses, mentre que la banca es limita a veure com ha anat el passat.”

Una fintech com Novicap, que ofereix solucions de finançament i optimització de circulant, sí que creu que cal estar amatents, perquè “hi ha una restricció del crèdit per part de la banca, que s’està protegint davant la perspectiva de fallides, que pot fer que les empreses cerquin el finançament alternatiu”, explica Lois Duhourcau, deputy CEO de Novicap. Assegura que tenen clients que “són empreses solvents, que tenen pagaments pendents de l’administració, cosa que no agrada als bancs, que no volen arrossegar més deute públic”. Altres clients estan en procés de refinançament del deute, i com que els bancs els han tallat les línies, han de recórrer a empreses com aquesta. A banda de ser un altra possible via d’obtenció de crèdit, una empresa com Novicap també pot oferir solucions per obtenir un rendiment de l’excedent de liquiditat, que moltes empreses han de dipositar al banc, al qual se li ha de pagar un 0,5% quan la suma depassa el milió d’euros. Novicap ofereix una solució de descomptes per pagament de factures de manera anticipada als proveïdors.

Com diu Duhourcau, el principal problema del fintech és reduir el cost de capital, que en el cas dels bancs és zero, per reduir els preus al client potencial. “Un model pot ser crear un fons sobre inversors de caire diferent i, en aquest sentit, la creació d’un fons de deute privat és una bona opció.”

El gran capital es mou cap a la via alternativa

Tot i que no s’acaben de complir les expectatives de la Capital Markets Union (CMU), estratègia de la UE per reequilibrar el pes de les fonts de finançament a Europa, el cert és que, com diu Eloi Noya, “cada vegada hi ha fons de deute privat més grans, de 500 o 2.000 milions d’euros, perquè el gran patrimoni no sap com trobar rendibilitats i es mou cap aquí, on hi ha preus entre el 6 i el 10%.” Noya creu que en el cas de l’Estat espanyol, “no hi hagut impuls públic a la CMU”: “No veiem, com a França, que una plataforma de finançament alternatiu doni crèdits avalats per l’Estat.”