Torna la por de la síndrome Lehman

Els organismes internacionals temen que una altra gran crisi financera la pugui provocar el circuit desregulat

Els volums d'actius dels no-bancs als EUA i la Xina comencen a ser preocupants

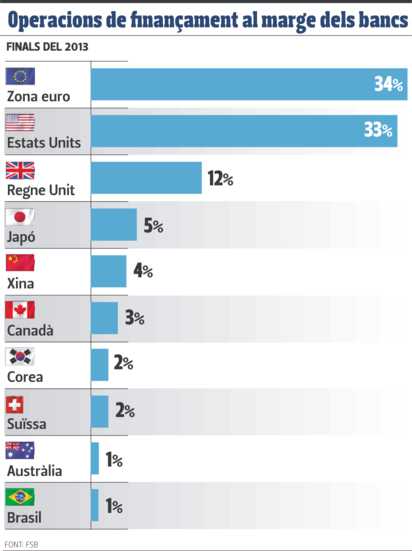

El creixement d'aquest sector d'intermediació financera que opera al marge de l'estricta regulació a què estan sotmesos els bancs és font creixent de maldecaps per als organismes multilaterals, que tremolen només esmentar que en aquest univers paral·lel flueixen anualment 75 bilions de dòlars, aproximadament un 120% del PIB mundial.

No és estrany, doncs, que ara i adés als fòrums públics s'adverteixi que una pròxima crisi, un nou moment Lehman Brothers, pot venir de la banca a l'ombra. El Fons Monetari Internacional (FMI), encara amb els tremolors que li va deixar la crisi financera que va esclatar el 2008 i que el va deixar en evidència per la seva manca de reflexos a l'hora de prevenir i evitar la bombolla financera, considera que la banca a l'ombra és una veritable maledicció que pot fer esfondrar tota l'economia mundial. No debades, en aquest circuit bancari desregulat, a finals del 2007 les operacions movien 60 bilions de dòlars, un 25% menys.

L'organisme multilateral tem que, en un brot de pànic financer, la histèria pot ser més accentuada en aquest univers de la intermediació financera desregulada, i pot provocar al capdavall una retirada massiva de diners, també a l'univers de la banca convencional. L'FMI explica que el risc de la banca a l'ombra es troba en la seva excessiva dependència del curt termini, cosa que vol dir que en qualsevol moment pot esdevenir un episodi de venda forçada d'actius, que deriva en una caiguda de preus que ens ofegaria altre cop en la recessió. L'FMI parla ara de maledicció, però cal recordar que en el seu moment es va veure aquest sistema bancari desregulat com una benedicció, perquè la seva formació en països en què hi havia escassedat de crèdit i el sistema de tipus d'interès era massa rígid, va suposar un factor d'impuls econòmic.

El professor de Finances d'Esade, Jesús Palau, vol deixar clar en primer lloc que no estem parlant d'un simple off shore: “Si estimen que s'hi mouen 75 bilions de dòlars, ja no estem parlant d'una cosa marginal, sinó d'un veritable sistema financer, que fuig de la regulació i que pot endeutar-se més i més.” Especialment preocupants són, al seu entendre, les interrelacions que hi ha entre tots dos universos: “La banca a l'ombra recorre sovint als repos –venda d'actius amb pacte de recompra a un preu i temps determinat-, amb els quals es lliga la banca convencional.” Una altra disfunció que és un senyal clar que en el món de la intermediació alternativa es juga amb foc és que “els CDS –derivat en què una de les parts compra protecció davant un risc de crèdit– s'està convertint en aquest món en una mena de garantia de dipòsits per al seu client, que pot ser un banc”. A més a més, com remarca, aquesta banca a l'ombra “és una clara via perquè el diner poc transparent, que té el seu origen en el frau fiscal o el blanqueig de diner procedent del delicte, circuli amb més facilitat”. Per tant, conclou, “a la banca a l'ombra se l'ha de combatre amb la mateixa energia que es combat el frau fiscal”.

Punts calents.

Darrerament, els llums d'alerta s'han encès a la Xina, on l'altra banca ha crescut, com ja consta en les estadístiques que fa servir l'FMI, fins a un 50% del PIB. En els darrers mesos, s'ha generat un enorme volum de préstecs per la via de la banca opaca, i si fins ara la banca ha estat capaç d'absorbir pèrdues, i evitar així el risc d'impagament, el perill no minva, ara que es frena considerablement el creixement econòmic de la Xina. Si s'accentua l'alentiment, tota la bombolla de crèdit podria entrar en una situació de col·lapse, que perfectament es podria encomanar a tot el sistema financer mundial. En els seus advertiments, l'FMI, que tem tornar a ser enganxat en fora de joc, no estalvia buscar dianes concretes per llançar dards enverinats: “L'activitat de préstec a través de fons d'inversió com Pimco o Blackrock està creixent molt més ràpid de com ho feia abans del 2009, i a més a més estan prenent molts més riscos.”

És per això que, en els seus darrers informes, l'FMI no s'està de recórrer a un to de marcada desesperació per dir, potser un xic tard, que “cal una més gran supervigilància en el sistema financer”.

Crear un marc de supervisió comunitari

J.G.RLa Comissió Europea pren bona nota de les recomanacions del Consell d'Estabilitat Financera (FSB, segons la sigla en anglès) per sotmetre a un control ferri les operacions financeres no convencionals. Així, en la seva proposta, cada operació s'ha de fer constar, un dia després de la transacció, en un registre d'operacions, per ser examinada i acceptada per l'Autoritat Europea de Valors i Mercats (ESMA, en anglès).

L'article IV de la proposta de Brussel·les obliga les gestores de fons alternatius a oferir semestralment als seus inversors informació al voltant de les operacions de finançament a empreses que realitzen.

En l'article 15 del capítol V, sobre la rehipoteca d'instruments financers rebuts com a col·lateral, es fixa que les contraparts només podran exercir el dret a la rehipoteca si la contrapart proveïdora té informació viable de la receptora sobre els riscos d'impagament. L'instrument financer rebut com a col·lateral s'ha de transferir a un compte obert en nom de la contrapart receptora.

De cara als tercers països, l'ESMA té previst supervisar els registres d'operacions que provinguin d'aquestes jurisdiccions, amb la publicació en una pàgina web d'un llistat, i tenir accés a les operacions a través d'acords de cooperació.