Viure del deute

Una eventual pujada de tipus reduirà el valor dels actius en renda fixa dels bancs, tot impactant en resultats

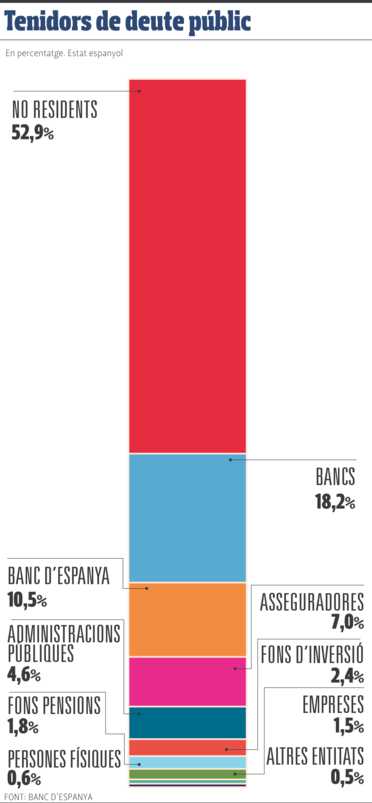

És inqüestionable que el deute públic ha suposat un gran negoci per a la banca, ara que tant li costa ser rendible en el negoci típicament bancari, prestar diners. Del 2008 ençà, els bancs han subscrit al voltant del 20% de les emissions fetes pel Tresor, i amb la compravenda de bons s’han embutxacat al voltant de 50.000 milions d’euros en concepte d’interessos durant la crisi, més que el que va costar el rescat bancari, 42.000 milions. Com es va veure especialment durant el primer trimestre de l’any passat, la compravenda de bons, el que en els comptes dels bancs s’anomena resultat d’operacions financeres (ROF), ha servit per apuntalar els resultats: els set grans bancs (Santander, BBVA, CaixaBank, Bankia, Sabadell, Popular i Bankinter) van obtenir entre el gener i el març de l’any passat 1.858 milions en ROF.

En els darrers mesos s’han observat presses a les entitats per accelerar les vendes dels seus actius de renda fixa, donat que una possible pujada del preu del diner comportaria així mateix una minusvàlua de la renda fixa que es diposita encara als seus balanços, amb un impacte no només als resultats, sinó també a les ràtios de solvència, si no és que, com està passant, s’hagi traspassat part de les inversions disponibles a la venda a la cartera de venciment, on no cal actualitzar el valor del bo per adaptar-lo al preu del mercat, sinó que només es valora el preu d’amortització.

Rafael Sambola, professor de finances d’EADA, posa l’accent en el fet que tres entitats -BBVA, Santander i CaixaBank- tinguin a les seves mans 100.000 milions en deute (10% del deute públic espanyol) per destacar com el negoci amb el deute “ha salvat el compte de resultats, ha estat una alternativa salvavides”. Destaca que els rendiments dels bons haurien d’haver estat “diners per ampliar el crèdit, i si no ha estat així és perquè encara vivim en un temps de feblesa econòmica, en què el banc no arrisca perquè no percep solvència a la vista”. Avisa que quan pugin els tipus d’interès, “i ja en aquest primer trimestre és previsible que hi hagi una remuntada”, tot i que la banca es podrà beneficiar d’un eixamplament de marges, no és menys cert que el valor dels seus actius en renda fixa baixarà, cosa que es reflectirà en el compte de resultats. A més a més, “el BCE ja ha avisat que començarà a retallar la compra de deute”. Val a dir que si durant els primers anys de la crisi, la compra i venda de bons es justificava per compensar la caiguda del negoci tradicional, el crèdit, i les operacions financeres arribaven a suposar el 10% dels ingressos d’explotació, ara els bancs s’estan afanyant a no perdre diners en aquestes inversions, i per això van ser especialment actius en vendes l’any passat. En tot cas, el que deixin de guanyar via ROF ho compensaran per altres vies, com les comissions: durant el primer semestre del 2017, van augmentar un 13,1% respecte