Rescat que no resol l'equació

On alguns veuen un punt d'inflexió per recuperar-se de la crisi financera, altres hi observen un preludi per a un rescat posterior.

Alguns experts veuen difícil que hi hagi crèdit ara que estem en desendeutament

Amb els diners del rescat s'haurien de comprar les accions de Bankia

Cal arraconar el deute i examinar els bancs un per un; i deixar caure els que calgui

Cal un pla Marshall, una injecció de diners per facilitar ajustos i el creixement

La necessitat que el BCE sigui prestador d'últim recurs sembla més palesa que mai

Un canvi polític a Grècia pot obrir via per a altres solucions de la crisi del deute

És fonamental que part del rescat vagi al finançament del teixit emprenedor

Él rescat només ha fet que plantejar enigmes sobre el nostre sector bancari, la solvència de l'Estat espanyol i l'esdevenidor de l'euro. Aquests 100.000 milions d'euros que haurien d'estovar els mercats i ser la pedra fundacional d'una unió bancària que blindés l'euro no deixen de generar dubtes, com veiem en l'escalada en les tensions sobre la prima de risc.

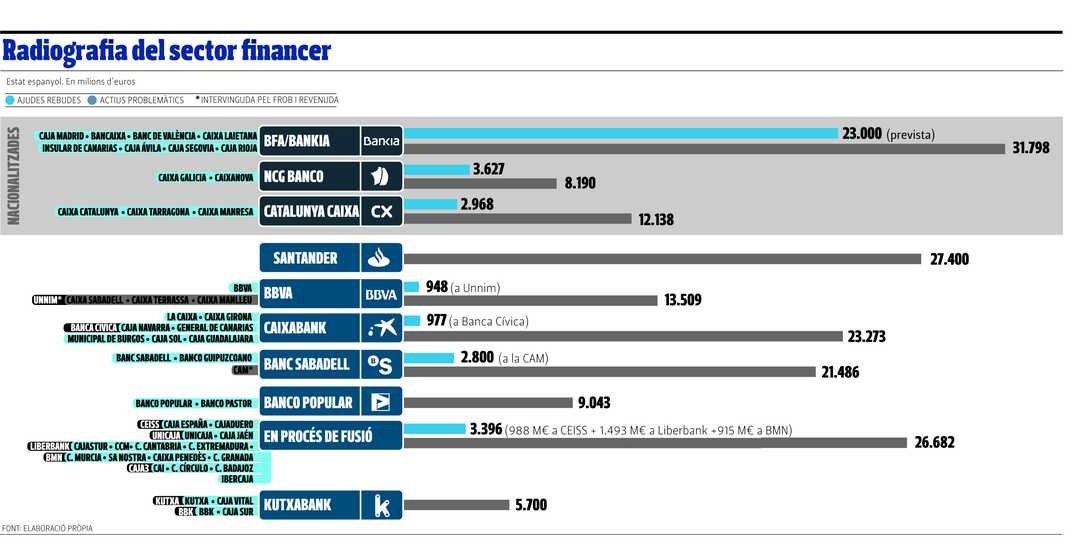

Joan Tarradellas, professor de Finances d'EADA, diu sense embuts que “aquest rescat no és res més que un pedaç, no puja ni a la meitat del que la banca necessita, ni tampoc resol els problemes de l'Estat espanyol, que és insolvent i en no gaire temps haurà de ser rescatat”. Tot comptant que les entitats financeres ja han fet un redoblat esforç en provisions, i estimant la diferència del valor que tenen en llibres els actius dubtosos i el que valen realment, tindríem un esvoranc financer de 240.000 milions d'euros.Segons Tarradellas, en la línia del que voldria la Comissió Europea, “caldria deixar caure Bankia i algun banc més, suposen una gangrena que contamina tot el sistema i que cal tallar”. En el cas del sistèmic Bankia, amb 160.000 milions en dipòsits i 330.000 milions en actius, dels quals la meitat estan en bon estat, tots els dipòsits estarien coberts i no caldria recórrer eventualment al Fons de Garantia de Dipòsits (FGD).

La infecció de la banca espanyola s'agreuja amb el deute de l'Estat, no debades dels 700.000 milions d'euros de deute espanyol, 500.000 milions estan en mans de la banca espanyola, que ha vist com les tremolors de la prima de risc han fet que perdés un 20% del seu valor. Tarradellas entrelluca el risc que l'Estat espanyol hagi de pagar un 7%, 8% o 9% pel deute, cosa que la duria a un rescat “complet.” En la perspectiva que això suposa per a l'Estat i la zona euro, pensa que la millor solució fóra “arraconar tot el deute que passi del 60% sobre PIB de tots els estats i examinar un a un els bancs, recapitalitzant els que se'n puguin sortir i deixant caure els altres”.

Eliseu Santandreu, responsable d'Economia del Centre Metal·lúrgic de Sabadell, entén que poden restar “entre 60.000 i 80.000 actius tòxics, i amb l'import del crèdit d'Europa, a un 3% d'interès, a retornar a 15 anys, amb 3-5 anys de carència, algú pot dubtar que la banca no ho pot assumir?” En casos com el de Bankia, al seu parer, en consideració als 400.000 accionistes, “amb els diners del rescat, es podrien comprar les accions de Bankia, que té un valor borsari d'uns 2.000 milions, amb una prima, i estatitzar l'entitat per redreçar-la”.

La xifra que realment cal per sanejar el sistema provoca moltes especulacions. Es parla dels 66.000 milions amb què l'Estat ha decidit avalar el FROB per dur a terme la tasca, l'FMI va posar la xifra de 40.000 milions i per Joan Tugores, catedràtic d'Economia de la Universitat de Barcelona (UB), “s'ha posat un màxim per, en tot cas, pecar més per excés que per defecte”. El que més li preocupa al professor Tugores és que de debò “hi hagi una part substanciosa del rescat que vagi al finançament del teixit emprenedor. Que la urgència de tapar els forats de bancs insolvents no ens faci oblidar allò que és realment important, que cal créixer. Em fa por que els responsables dels forats facin servir la capacitat d'influència perquè els seus interessos passin al davant”. Però també hi ha el temor sobre com pot evolucionar “la relació enverinada entre el deute públic i les entitats financeres: és molt possible que el govern estatal continuï demanant als bancs que li comprin deute”.

Una alternativa a aquest rescat que haurà d'administrar el FROB podia haver estat pitjor, com explica el macroeconomista Edward Hugh: “la Comissió s'hauria estimat solucions que haguessin comportat quitaments que haurien afectat els clients que han hagut d'adquirir productes híbrids, com ara les participacions preferents o el deute subordinat.” En aquest sentit, “la solució de recórrer al diner públic fa menys mal”.

Hugh creu que un bon model a seguir hauria estat “la solució sueca, d'estatitzar els bancs en problemes i reprivatitzar-los un cop conclòs el sanejament, una acció que cal acompanyar d'un programa macroeconòmic general”. En aquest sentit, adverteix que “si el sector públic margina el sector privat en crèdit, tot empitjorarà”. I el malson d'un pla de rescat del deute públic espanyol pot esdevenir real. Amb tot, alguns experts, com Josep Soler, director general de l'Institut d'Estudis Financers (IEF), creuen que “no hem d'oblidar que encara hi ha sobreendeutament i les empreses l'han de reduir. Seria dramàtic tornar a veure creixements massa alts de crèdit.”

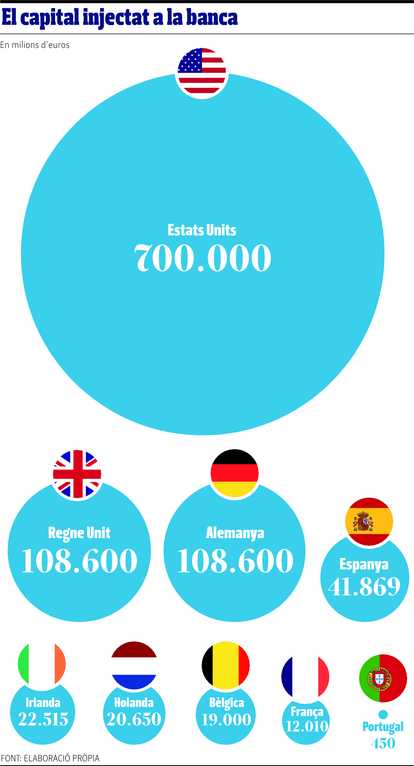

Edward Hugh té clar que per cloure aquest cicle de crisi interminable a la zona euro, a l'Estat espanyol i a altres estats a punt d'estimbar-se en la insolvència els “cal una mena de pla Marshall, una injecció de diners que a banda de facilitar ajustos, permeti adreçar l'economia cap al creixement.” Adverteix que si estats com l'Espanyol o Grècia cauen en fallida, “després ve Alemanya, perquè els seus bancs no cobrarien, per exemple, els 300.000 milions que tenen col·locats a Grècia”. Espera que la tossuderia alemanya s'estovi aviat, no hi ha temps per perdre, i es facin realitat els delejats eurobons, que permetrien blindar l'euro: “és una eina que ha de sortir en qualsevol moment, ara són més factibles que fa tres anys. Són els mercats, que volen més eurobons i més Europa, els que pressionen Alemanya.”

Des de l'anàlisi dels mercats, el director general de GVC Gaesco, Jaume Puig, que el rescat “és un punt d'inflexió, un veritable inici del final de la crisi”. La solució es fa sota la tutela comunitària “perquè des d'aquí era impossible, els bancs volien la via lenta, no fer aflorar la seva veritable situació patrimonial, tot perjudicant el conjunt del país.” És optimista quant a la fluïdesa del crèdit, i creu que “cal injectar per omplir el forat patrimonial, i que hi hagi prou capital perquè els bancs tornin a prestar, cosa que afavoreix la recuperació econòmica”.

Amb el rescat, la ràtio de deute públic sobre PIB s'enfilarà del 80% al 90%, un fet assumible per a Puig, amb el benentès que se situa en la mitjana europea. Com diu, “en resoldre's la incògnita de la xifra de rescat i la via de finançament, en el fons de rescat europeu s'hauria de reduir la prima de risc espanyola”. Si bé els mercats han reaccionat negativament al fet que la capitalització no es faci directament des del fons de rescat europeu, cosa que evitaria el rescat computés com deute públic, cal entendre que la solució és la més racional. Segons Puig: “si es registra un desfasament patrimonial nou, posterior a la capitalització de les entitats, anirà a càrrec del FROB, amb la qual cosa s'assegura la coresponsabilitat de l'Estat en el procés.”

Sobre l'evolució del preu dels pisos en mans dels bancs, a GVC Gaesco esperen que en els pròxims mesos s'acceleri la caiguda dels preus dels immobles, que fins ara ha estat més aviat lenta, és a dir, del 7% anual. Si els bancs venen ràpidament aquests actius, és possible que l'any vinent s'arribi a una definitiva estabilització de preus.

Els mercats són molt primmirats, i abans de replegar el setge a la prima de risc espanyola volen més detalls. Com explica Xavier Teixidó, director de Renta 4 a Barcelona, “l'anunci del rescat era en si un titular bo, que ha ofert més liquiditat a les borses i ha animat molta gent a entrar-hi, però d'una banda manca el memoràndum final de quines són les condicions i, de l'altra, tanta declaració dels polítics no fa més que amuntegar dubte sobre dubte.” Tampoc no ha estat del grat dels mercats que “s'hagi posat al capdamunt de la piràmide del dret cobrament” els creditors del FROB, per damunt dels que han adquirit deute sobirà espanyol. El panorama borsari és que “el mercat continuarà volàtil, amb volums no gaire importants, amb el petit i mitjà inversor aturat. Operen només les mans fortes”. Sí que s'hi observa, en canvi, un augment significatiu d'operacions curtes des de fora d'Europa, de venda de futurs, operacions en què s'aposta que l'Estat baixa.

Des de l'empresa d'assessorament financer Argenta Patrimonios, Albert Grau pensa que aquest rescat “és una fugida cap endavant, perquè al final sumen més deute públic sobre el PIB. Més que el bancari, el problema real és el deute, que s'ha anat fent gros perquè el govern anterior no va deixar caure els bancs a l'inici de la crisi, tot ajornant el problema, amb la presumpció que l'economia es reactivaria”. És més aviat escèptic sobre un possible renaixement del crèdit, “ara que les entitats endureixen tant l'scoring. En tot cas, només s'obriran línies per a les entitats que operen a l'exterior”.

Certament, no són pas pocs els que tal com s'ha vehiculat aquest rescat, en què la injecció, en ser administrada per l'Estat, fa créixer la seva vulnerabilitat, com reflecteix de manera estremidora un bo a 10 anys al 7% d'interès. Un és Jesús Palau, professor de Finances d'Esade, “si el rescat implica l'Estat, a través del FROB, el que fas és augmentar el risc de l'Estat. Deixes diners als bancs, i et compren deute públic, i tornem-hi.” Els 100.000 milions del rescat a l'Estat espanyol, una economia de poc més d'un bilió d'euros de PIB, no és un preu excessivament car, si recordem que en el cas de Portugal el préstec suposava la meitat del PIB, i en el d'Irlanda, el 45%. Per tant, “si és barat calia que els diners haguessin anat directament del fons de rescat als bancs, sense donar-li cap caire prioritari a l'hora retornar el crèdit, sobre el deute sobirà”.

Pel professor Palau, l'única via d'esvair el temor que aquesta crisi es perllongui fins al moment fatal d'un rescat de diverses economies, entre les quals hi ha la nostra, és un Banc Central Europeu (BCE) refundat: “si se li diu al mercat que el BCE farà la cobertura de risc si un país no pot pagar, totes les pors desapareixen.” En l'escenari que s'anirà dibuixant en les pròximes setmanes i mesos, ningú no hauria d'oblidar, com bé ensenya la història econòmica, que tota crisi acaba amb quitaments de deute, de manera que “creditors com els bancs alemanys han d'acceptar que hi hagi quitaments, refinançar a preus més barats. O és que potser algú creu que un estat com Portugal, que té un 171.000 milions d'euros de PIB, pot pagar un deute de 78.000 milions?” L'auxili dels eurobons és relativitzat pel professor Palau, ja que és ell qui recorda que aquesta és una solució que encara necessitaria el seu temps, pel fet que dissenyar una arquitectura de mutualització del deute per a la UE no és gens senzill. A partir d'ara, com a arma de defensa, “el que ens urgeix és el gran canó del BCE, que exerceixi de prestamista d'últim recurs per refinançar el deute dels països. Si no és així, els grans endeutats, com l'Estat espanyol, o bé no pagaran el deute o, si ho fan, no serà en euros”.

Així mateix, el professor de Finances d'Esade pensa que per poder esperonar l'economia en els països endeutats, aviat caldrà apujar impostos, “recaptar més de les empreses grans, fer tributar dividends, habitatges, lloguers... almenys durant cinc anys, si volem atacar el dèficit per la part dels ingressos.”

Resta la variable de Grècia. Alguns experts pensen que justament el país hel·lè pot ser més la solució que un problema en si. Una victòria de la coalició de l'esquerra radical, Syrisa, que comportés l'aturada del pagament del deute, per posar fil a l'agulla del sender del creixement amb polítiques d'estímul de l'economia, podria capgirar la visió que fins ara ha imperat a la UE per solucionar la crisi del deute. És clar que els mateixos analistes també veuen com molts bancs europeus estan més pendents de cobrar els interessos d'aquest deute, que han esdevingut prou sucosos.